Ao se debruçar sobre a teoria microeconômica, aquela vertente da ciência econômica que estuda separadamente cada um de seus mercados, será possível conhecer um pouco melhor algumas dinâmicas bem particulares do setor agropecuário. Para ilustrar o que foi dito, pode-se dar luz ao quê Besanko e Braeutigam, em seu livro sobre microeconomia, indicam como um “mercado perfeitamente competitivo”:

- pelo mercado ser fragmentado, todos os seus agentes são tomadores de preços;

- pelos produtos serem indiferenciados, opera-se no mercado somente um preço, o qual tem variações pequenas entre diferentes regiões; e

- pela tecnologia ser sabida, existe a livre entrada e saída de players deste mercado.

Os tópicos acima se enquadram muito bem à realidade agrícola, ainda mais, caso o foco seja a avaliação do lucro econômico, que, de acordo com a teoria microeconômica, no longo prazo, tende a zero. Se o leitor deste artigo se debruçar em estudar as relações de troca para produtos agropecuários, certamente avaliará que, com o tempo, as margens têm se deteriorado cada vez mais.

Contudo, este artigo não trata de um ensaio sobre o mercado agropecuário, mas, sim, sobre o dinamismo de preços de commodities e a forma como suas oscilações podem afetar diretamente as propriedades rurais e indiretamente a todas empresas que dependem desta atividade. Em outras palavras, uma vez que os agentes de mercado são tomadores de preços, esses estão expostos a sentir suas oscilações e, por esta razão, a IMBR Agro dá muita importância, como uma gestora de riscos, ao entendimento das relações de comercialização de produtos agrícolas.

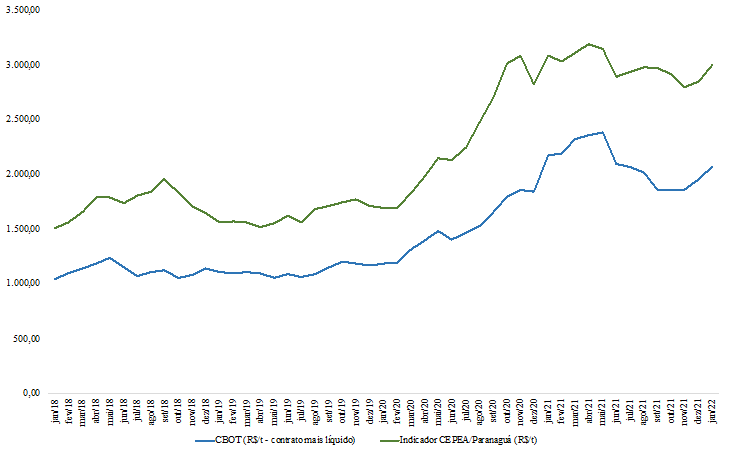

Já que irá se tratar dos riscos associados à comercialização de produtos agrícolas, mais especificamente, sobre o mercado da soja, é relevante um breve comentário sobre a formação do preço do grão. Assim como previsto na teoria microeconômica, a formação inicial do preço da soja acontece no pregão de negociação da Chicago Board of Trade (CBOT), pertencente ao grupo Chicago Mercantil Exchange. São estes contratos que, associados aos prêmios de exportação, visando equalizar os preços norte-americanos aos preços do porto do país de interesse, dão luz aos preços de exportação da soja nacional, também denominados de Free on Board (FOB).

A figura acima explica bem o que foi comentado anteriormente. Nota-se que o preço no porto de Paranaguá, cuja fonte é o CEPEA/ESALQ, mantém um gap com o preço do contrato mais líquido negociado na CBOT. Este gap é composto, dentre outros fatores, pelo prêmio de exportação do grão. Além disso, outro aspecto chama muito atenção: o patamar destes preços. No período avaliado, entre janeiro de 2018 e de 2022, os preços médios da CBOT e de Paranaguá subiram cerca de 1,56% ao mês, ambos. Ademais, ao se avaliar o nível de preços, os valores de janeiro de 2022 são cerca de 98,00% mais altos que aqueles cotados em janeiro de 2018.

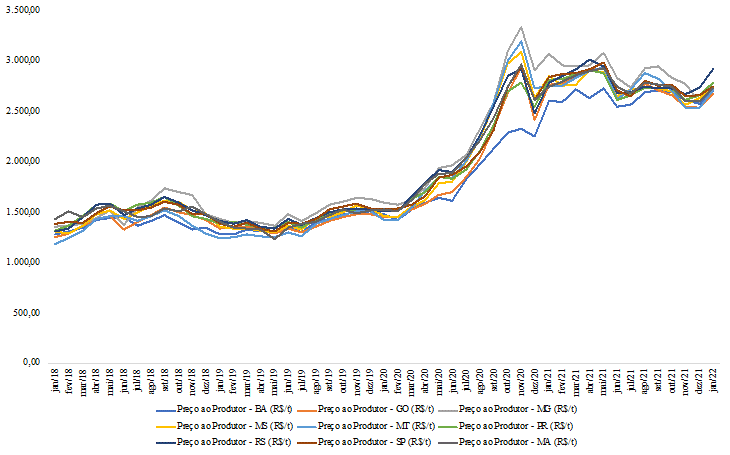

Entretanto, esta tendência de aumento de preços não foi observada somente no que tange à exportação de grãos de soja. O mesmo tem ocorrido no interior do país, cuja precificação ainda leva em conta fatores tributários e componentes logísticos.

A figura acima aponta o preço médio ao produtor de nove estados brasileiros: BA, GO, MG, MS, MT, PR, RS, SP e MA, que juntos, representam 90,76% da produção brasileira de grãos de soja (CONAB, ref. 2020/2021). Além disso, apesar da quantidade de informações, fica claro que no interior do país, também, os preços estão observando forte crescimento. Para ilustrar o que foi dito, avalie tabela abaixo.

| Média Estado | Crescimento Médio Mensal (jan/2018 – jan/2022) | Variação em Nível (jan/2018 e jan/2022) |

| Preço ao Produtor – BA (R$/t) | 1,68% | 111,35% |

| Preço ao Produtor – GO (R$/t) | 1,77% | 113,68% |

| Preço ao Produtor – MG (R$/t) | 1,71% | 104,86% |

| Preço ao Produtor – MS (R$/t) | 1,72% | 108,87% |

| Preço ao Produtor – MT (R$/t) | 1,91% | 127,87% |

| Preço ao Produtor – PR (R$/t) | 1,70% | 111,45% |

| Preço ao Produtor – RS (R$/t) | 1,85% | 123,69% |

| Preço ao Produtor – SP (R$/t) | 1,57% | 98,12% |

| Preço ao Produtor – MA (R$/t) | 1,48% | 90,82% |

| MÉDIA | 1,71% | 110,08% |

Os valores são expressivos: em média, o preço ao produtor no interior do Brasil, entre janeiro de 2018 e de 2022, subiu cerca de 1,71% ao mês. Não obstante, a comparação entre estes dois períodos mostrou que o salto dos preços foi de 110,08%.

Em suma, até este ponto, ficou muito claro a evolução positiva que os preços têm enfrentado, podendo, até mesmo, gerar a falsa impressão de que eles não são um problema. Entretanto, a dúvida que fica é: por que será que isso tem acontecido?

Bom, a resposta para uma indagação como esta pode servir de base para trabalhos muito mais robustos que este artigo, todavia, sabidos da dinâmica de mercado que a agropecuária, logo, grãos de soja, enfrenta, é possível tecer algumas hipóteses, especialmente no que diz respeito ao quesito de oferta e da demanda! Sim, a boa e velha “tesoura Marshalliana”, grande companheira da ciência econômica, ajuda (e muito) no entendimento do que vem acontecendo no mercado de grãos de soja.

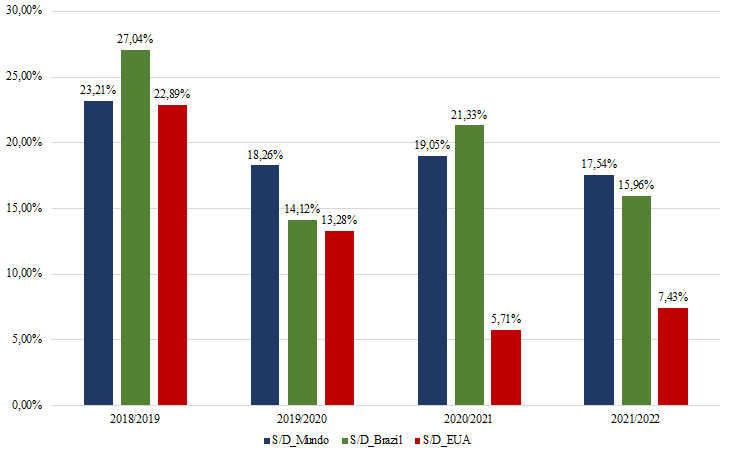

Do lado da oferta, basta se avaliar a dinâmica de produção de grãos de soja no mundo, que, de fato, tem aumentado, podendo alcançar mais de 370 milhões de toneladas em 2021/2022, e o Brasil tem tido importância significativa neste processo, representando 35,97% do total produzido (WASDE, ref. fev/2022). Contudo, do mesmo modo que a oferta tem aumentado, a demanda também, e isto está muito associado ao aumento no esmagamento do grão para a produção de farelo e óleo, os quais, além de fins alimentícios, têm finalidade de uso para biocombustível, tal qual, o biodiesel. Nesse caso, entre as safras destacadas, as relações de oferta e demanda têm sofrido fortes impactos.

O gráfico acima fomenta o que foi dito. Independentemente se for dada luz ao Mundo, como um todo, ou ao Brasil, ou aos EUA, notar-se-á que nas últimas quatro safras a relação entre oferta e demanda tem se deteriorado cada vez mais. Esta pressão vinda da demanda é fundamento altista aos preços em Chicago e, portanto, ao redor do Mundo.

No caso brasileiro, a situação para a safra 2021/2022 se agrava um pouco mais. Além da demanda interna para consumo do grão ter aumentado, no período avaliado, 9,67%, tudo indica que a demanda externa pelo produto brasileiro seguirá firme, muito por conta das compras chinesas, que em janeiro de 2022 bateram 1,96 milhões de toneladas (80,16% do total exportado pelo Brasil), valor mais alto para o primeiro mês do ano desde 2010 (COMEX STAT).

Por outro lado, a oferta do grão de soja não terá o mesmo êxito.

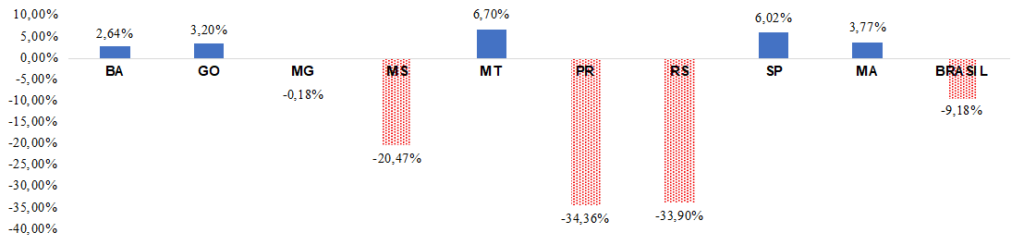

Com base na figura acima, baseado no boletim histórico de safras de grãos de soja da CONAB (ref. fev/2022), verifica-se que o evento climático La Niña, que atingiu fortemente a região Sul, até o MS, gerará perdas significativas à safra brasileira, pressionando positivamente os preços, assim como já é possível observar. Para fomentar este ponto, vinculada a um olhar mais micro, a IMBR Agro já identificou perdas para a safra corrente de, em média, 62,10%, para cerca de 15 municípios espalhados entre os estados do MS, PR e RS.

Ao longo deste ativo, o objetivo foi apresentar o quão concatenado os riscos associados à produção e à comercialização de grãos de soja estão. Em outras palavras, ao invés de olhar somente para o componente agrometeorológico, ou de mercado, existe relevância ímpar em se entender como a dinâmica destes dois fatores tem evoluído. No Brasil, por exemplo, eventos que pressionam a oferta, fortemente conectados ao tempo, têm desencadeado fundamentos altistas aos preços no interior do país, os quais são ainda mais calcados por conta da demanda, isto é: se de um lado o risco agrometeorológico existe, do outro, pode ser recompensado pela evolução dos preços.

Sabendo desta dinâmica complexa que o setor opera, a IMBR Agro baseia a sua gestão de riscos, convertendo toda a realidade de dados associados à produção e à comercialização em conhecimento, porque sabe que assim a tomada de decisão fica cada vez mais assertiva.